半导体封测是指将通过测试的晶圆按照产品型号及功能需求加工得到独立芯片,并将已制造完成的芯片进行结构及电气功能的确认,以保证芯片符合系统需求的过程。其作为集成电路产业链中必不可少的下游环节,在集成电路产业中的地位与日俱增。据中国半导体行业协会统计数据显示,近年来我国封测行业销售额逐年增加,已成为本土半导体产业链较为成熟的领域。我国封测产业与国际先进水平逐渐缩小差距,国内封测市场已形成内资企业为主的竞争格局。产业上游景气、下游应用多样和先进封测技术的共同推动作用,使得中国大陆半导体封测业景气高涨。

根据芯思想研究院发布的2020年中国大陆半导体封测企业榜单,长电科技、通富微电子、天水华天科技、华润微电子封装测试事业群、苏州晶方半导体、气派科技、甬矽电子、颀中封测、太极半导体、沛顿科技为中国大陆半导体封测领域营收TOP10企业。本文挑选上述中国大陆半导体封测领域TOP10企业为研究对象,从专利维度对10家企业的创新能力、企业全球化布局、被同行关注度、半导体封测领域关键技术链完整度等信息进行统计分析,以供读者朋友们参考交流。

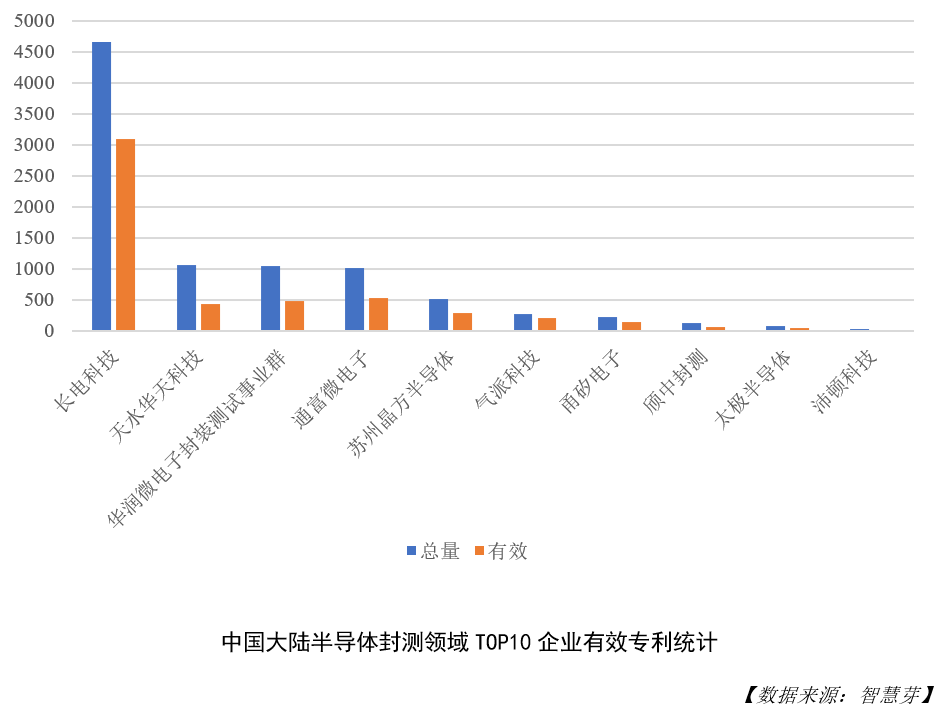

头部企业有效专利储备多且维持力度大

统计上述10家企业有效专利量发现,大部分申请人的有效专利超过总量一半,其中,长电科技有效专利数量最高,超过3000件。通富微电子有效专利数量排名第二。华润微电子封装测试事业群、天水华天科技有效专利数量分别位居第三和第四位。总体来看,头部企业有效专利储备量大,特别是长电科技,其有效专利持有量也占绝对领先优势。

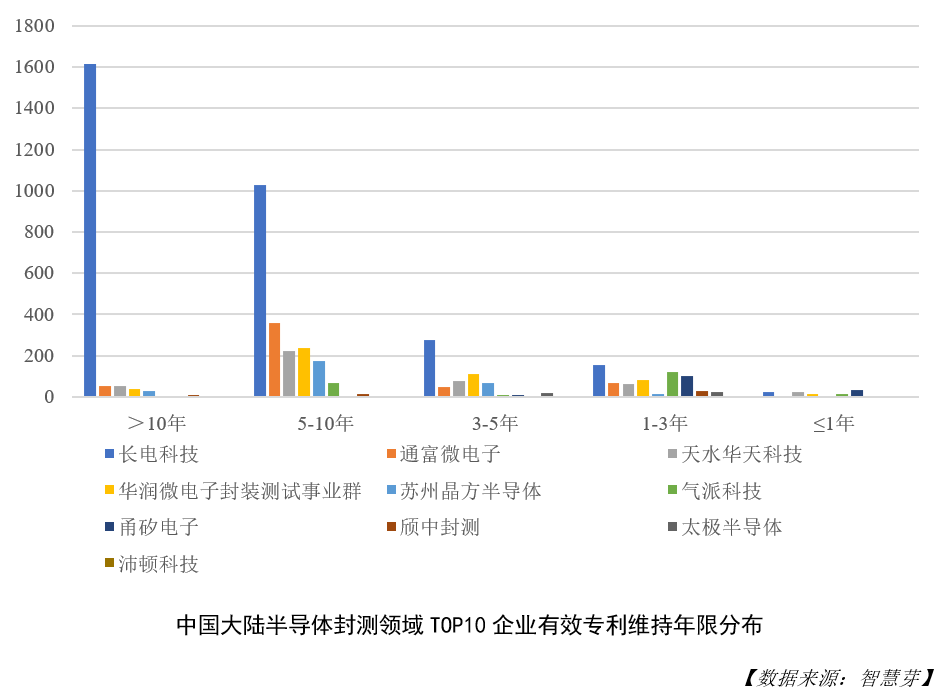

图1:中国大陆半导体封测领域TOP10企业有效专利统计(数据来源:智慧芽) 通过分析有效专利维持年限长短,可以反映企业对创新保护成果持续维持的投入力度。如下图TOP10企业有效专利维持年限统计所示,大部分企业有效专利维持年限主要集中在5~10年之间,主要原因在于TOP10企业的大部分专利都是近10年申请。整体看来,各企业在专利授权后维持专利有效的意愿较强。 具体来看,长电科技在有效专利维持年限的各阶段的专利量均处于前列,且其维持年限在大于10年和5~10年间的专利占比突出,反映其有效专利维持力度大,对其技术保护重视度最高。通富微电子有效专利维持年限在5~10年的也较为突出,主要原因是其专利申请主要集中在近10年。气派科技和甬矽电子有效专利维持年限在1~3年的较为突出,表明其专利技术相对较新。天水华天科技、华润微电子封装测试事业群和苏州晶方半导体维持年限在5~10年的有效专利数量也较多。 图2:中国大陆半导体封测领域TOP10企业有效专利维持年限分布(数据来源:智慧芽)

一、龙头企业创新优势明显

从截止2022年1月14日公开的专利数据来看,专利申请量超过1000件的企业共有4家。专利申请量最高的企业为长电科技,以4660件专利申请位居首位,并有明显的优势地位,为封测领域中国大陆创新龙头。第二名为天水华天科技,申请量为1062件。华润微电子封装测试事业群和通富微电子分列第三和第四位。第二到第四位的企业专利储备量相当。苏州晶方半导体以513件的专利申请量,位于榜单中间位置。

图3:中国大陆半导体封测领域TOP10企业专利量排行榜(数据来源:智慧芽)

创新龙头专利基础雄厚,第二梯队企业近年来逐步缩小差距

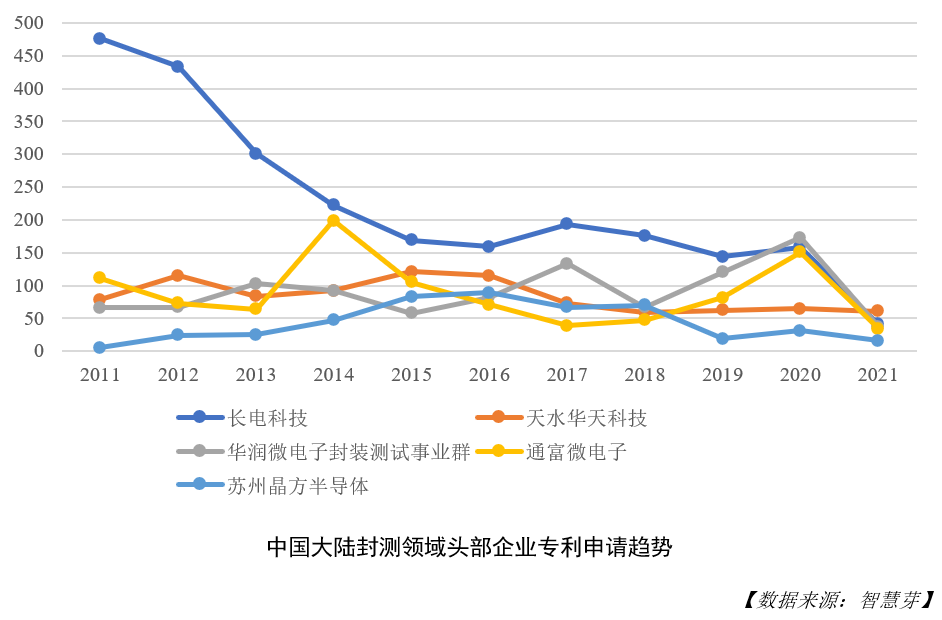

基于上述中国大陆半导体封测领域TOP10企业专利量排行榜,选取专利量排名前5的头部企业长电科技、天水华天科技、华润微电子封装测试事业群、通富微电子和苏州晶方半导体进行专利申请趋势分析。(2020-2021年专利申请趋势陡降主要原因是部分专利申请由申请程序导致的滞后公开,并不代表实际趋势)

整体看来,除个别年份之外,长电科技专利年申请量均居于首位,尤其在早期,其专利申请量具有明显的优势,可见长电科技储备了大量的早期专利技术。2014年之后,天水华天科技、华润微电子封装测试事业群、通富微电子和苏州晶方半导体逐渐缩小与龙头企业的竞争力差距。

图4:中国大陆封测领域头部企业专利申请趋势(数据来源:智慧芽)

二、 头部企业重视拓展中国大陆以外专利布局以支撑其市场全球化

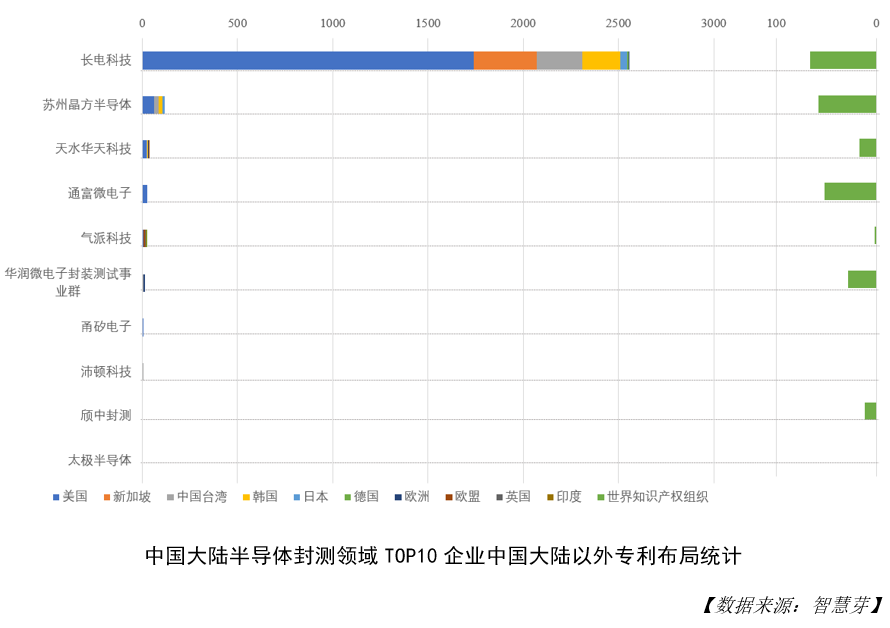

专利不同区域申请情况可以侧面反映企业全球化市场布局情况。分析上述10家企业在中国大陆以外的专利布局情况,美国为广受关注的市场区域,其它大陆以外市场各企业则各有侧重,并且各企业专利在大陆以外的申请主要方式为PCT途径。

长电科技在大陆以外布局专利最多,范围也最广泛,布局区域依次包括:美国、新加坡、中国台湾、韩国、日本、德国和欧洲,可见其非常重视全球化知识产权保护。苏州晶方半导体在大陆以外专利申请数量排名第二,且专利布局范围也较大,其比较关注在美国、中国台湾以及韩国的专利保护。天水华天科技和通富微电子在大陆以外专利申请量分别排名第三和第四,其中前者布局范围稍广,后者集中布局美国区域。气派科技和华润微电子封装测试事业群在大陆以外专利申请量分别排名第五和第六,其中气派科技布局区域较广。甬矽电子、欣中封测、太极半导体和沛顿科技在大陆以外专利布局相对较少。

图5:中国大陆半导体封测领域TOP10企业中国大陆以外专利布局统计(数据来源:智慧芽)

三、头部企业被同行关注度高

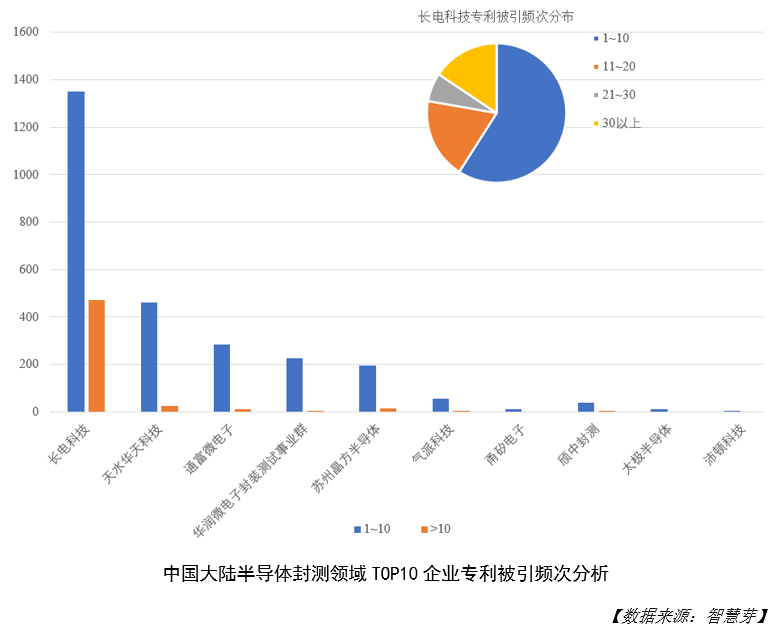

通过专利被引次数分析,可以反映企业被同行关注度。统计上述10家企业专利被引用次数情况发现,这些企业都有专利被同行引用,被引频次多分布在1~10之间。其中长电科技、天水华天科技、通富微电子、华润微电子封装测试事业群和苏州晶方半导体有部分专利被引频次在10次以上,说明这些企业被同行关注度较高。再有长电科技还有部分专利被高频引用(被引频次在30次以上),进一步表明其被同行关注度最高。

图6:中国大陆半导体封测领域TOP10企业专利被引频次分析(数据来源:智慧芽)

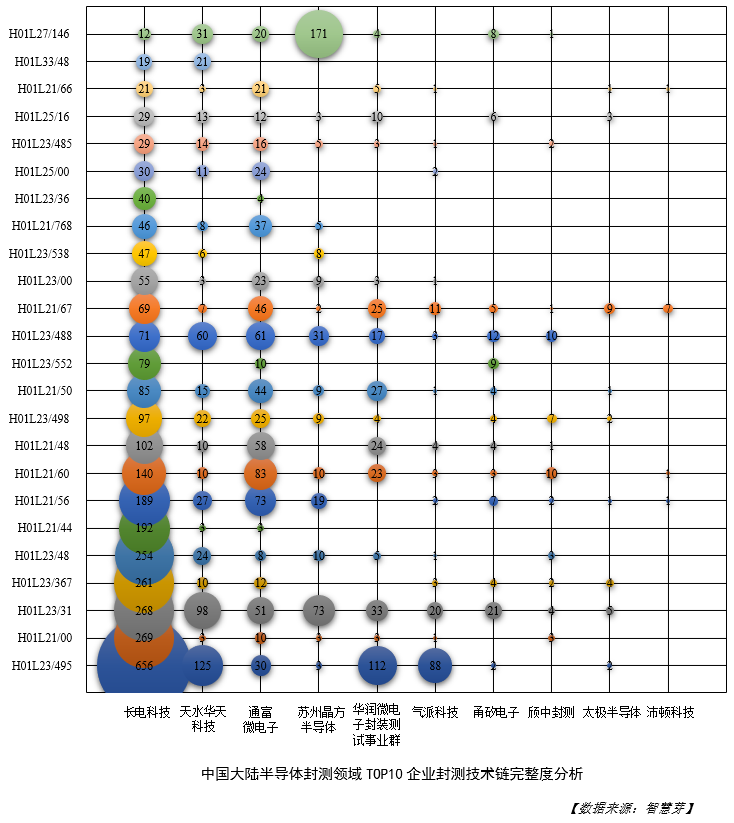

四、头部企业技术完整度较高布局热点各有侧重

上述10家企业申请的专利中涉及半导体封测技术的专利共计超过9000件,选取各企业专利申请量≧20件的IPC主分类号作为半导体封测领域的关键技术类别进行统计,分析10家企业关键技术布局情况。总体来看,长电科技在关键技术上研发面较广,关键技术链完整度高,几乎没有关键技术空白点。天水华天科技、通富微电子、苏州晶方半导体和华润微电子封装测试事业群等头部企业关键技术布局各有侧重,关键技术链完整度也有一定优势。

长电科技优势突出,专利布局涵盖所有封测领域关键技术,并且其在封装引线框架、制造或处理半导体、按配置特点进行分区分封装等分支(H01L23/495、H01L21/00、H01L23/31)上,专利和技术储备量处于明显的领先地位。天水华天科技和通富微电子关键技术链完整度基本并列第二位,专利布局涉及封测领域大部分关键技术,其中通富微电子稍侧重在引线或其他导电构件的连接和器件密封(H01L21/60、H01L21/56)方向的专利布局,而天水华天科技侧重封装引线框架(H01L23/495)方向。苏州晶方半导体次于上述三者排名第三,其专利布局重点在于图像结构(H01L27/146)。华润微电子封装测试事业群和气派科技关键技术链完整度分别排名第四、第五位,两者专利和技术储备均以封装引线框架(H01L23/495)为主。甬矽电子则以按配置特点进行区分封装(H01L23/31)为其主要研发方向。

除上述封测领域关键技术类别,头部企业也布局了其它技术,如微观结构系统(B81B7/00),类似线状的焊接或黏结结构(H01L23/49),冷却装置、加热装置、通风装置或温度补偿装置(H01L23/34),在器件内部从一个组件向另一个组件通电的装置(H01L23/52)、支承或夹紧结构(H01L21/683)等技术类别。

图7:中国大陆半导体封测领域TOP10企业封测技术链完整度分析(数据来源:智慧芽)

五、总 结

总体来看中国大陆半导体封测领域龙头——长电科技专利技术储备优势突出,行业头部企业专利布局实力较强,相互之前竞争激烈。长电科技在专利申请总量、早期专利技术储备量、专利维持投入力度、大陆以外专利申请数量和布局范围、专利技术被关注度、以及半导体封测领域的关键技术链完整度等诸多方面均位居首位,具有较为明显的优势。天水华天科技、华润微电子封装测试事业群、通富微电子位于第二梯队,专利技术和市场布局各有侧重,也具有较强的竞争力。苏州晶方半导体大致位于专利榜单中间位置,在部分关键技术链类别上也有一定的储备优势。气派科技和甬矽电子近年来新技术开发及对应的专利申请呈现出一定的活力。

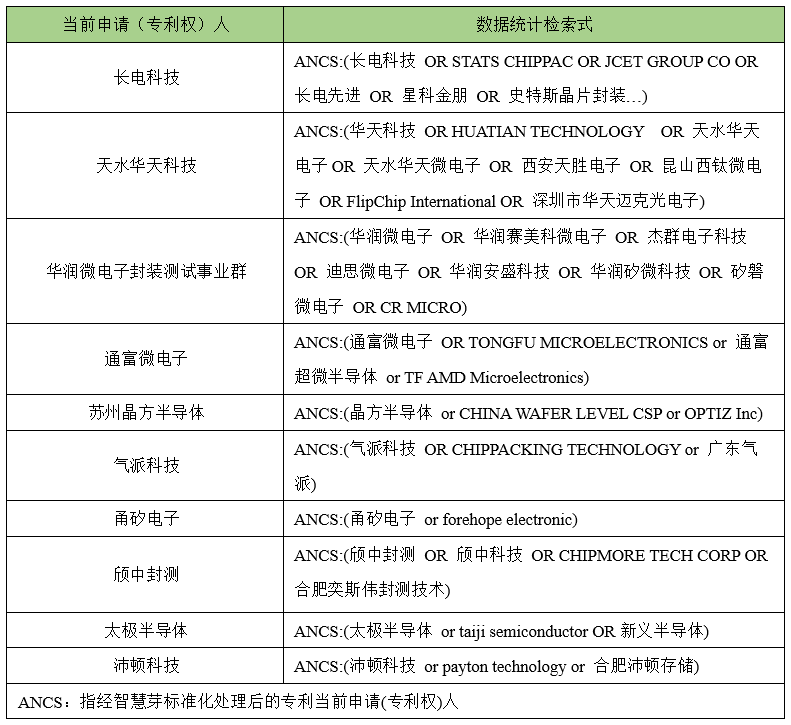

六、附 录

上述排行榜中各企业专利数据统计所包含主体主要包括:该企业本身和其从事封测服务的子公司,子公司主要是通过工商信息、企业官网、年报等公开信息获取。各企业专利数据在智慧芽专利数据库中的采用如下统计检索式进行统计,具体如下表:

图8:数据统计检索式(数据来源:智慧芽)

针对以上数据统计如有单位企业对统计结果有异议或补充建议欢迎联系智慧芽,我们会评估您的意见后对发布的数据进行更新或修正。